11月27日,根据发审委今日审核结果,三家公司上会有两家获通过,曾经的新三板公司深圳市华阳国际工程设计股份有限公司成功过会。

此前,今年以来有20家新三板公司IPO获得通过,有18家被否。

在新三板挂牌时,华阳国际一度拥有10家做市商。值得一提的是,在该公司启动上市辅导之前,保荐机构的全资二级子公司通过定增进行参股。

宣布IPO前保荐机构关联方入股

华阳国际曾于2016年4月至2017年7月挂牌新三板,摘牌后冲刺A股中小板。从其加入IPO排队至今日上会,时间将近一年。

刚登陆新三板,华阳国际即实施了一次定增,以每股6.4元的价格发行585万股 。此次发行的对象为11家机构,包括中信证券等10家做市商。

公司股票自2016年7月14日起采取做市转让方式交易,做市期间交易较为平淡。截至2016年12月31日,公司股东人数为29户。

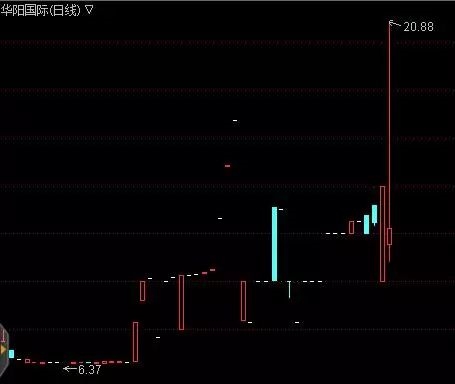

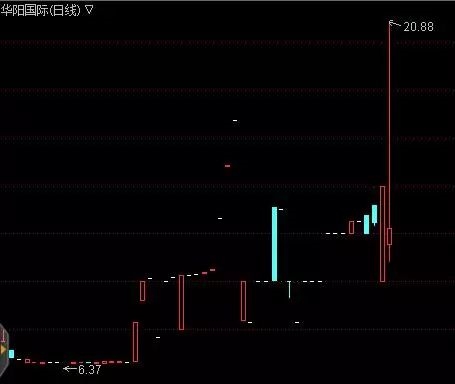

▲2016年7月14日至2017年5月19日的走势

2017年3月2日,公司股票的交易方式又变回了协议转让。同月,公司实施完成了挂牌以来第二次定增,这次发行的750万股被青岛金石灏汭投资有限公司包揽,发行价格为每股6.6元。

值得一提的是,金石灏汭是金石投资有限公司的全资子公司,其中金石投资为中信证券的全资子公司,而中信证券是华阳国际IPO的保荐机构。

金石灏汭参股两个月后,即2017年5月3日,华阳国际宣布启动A股IPO,辅导机构为中信证券。

在IPO概念的光环下,华阳国际在股转系统出现多次交易,股价一度触及20元。摘牌前,公司股东人数将近60人,包括多家投资机构。

摘牌后没多久,该公司于2017年12月1日在证监会网站预披露了招股申报稿,正式加入IPO排队。今年5月18日,华阳国际获得证监会反馈意见,公司于7月份对申报稿进行了更新。

更新后的申报稿显示,中信证券直接持有公司149万股,占公司发行前股份总额的1.01%;金石灝汭直接持有公司750万股,占公司发行前股份总额的5.1%。

除了中信证券以及联讯证券,其余做市商均已退出。另外,股东中的三只投资型基金,将所持股份转让给了华阳国际的实际控制人。

收入结构受关注有媒体报道称,披露于2018年7月13日的更新预披露招股书中,多处数据与之前华阳国际在股转系统披露的2016年年报的相关数据之间,存在明显差异。

对比可以看到,华阳国际2018年7月13日更新的申报稿中,2015年、2016年营业收入、归属母公司净利润等指标,与在新三板披露的2016年年报有所差异。

▲招股书中的财务数据

单位:元

▲在股转系统披露的2016年年报数据

招股书中的2015年净利润比年报的少了479万元,而2016年利润则比年报披露的多了745万元。2017年1月1日,公司进行过一次会计政策变更,不过影响净利润的数据,与年报出入的数据不太一致。

另外,华阳国际2016年年报显示,公司2015年经营活动产生的现金流量净额为1.19亿元,公司招股书则显示这一指标为9422万元。

▲招股书中的现金流量指标

单位:元

▲2016年年报中的现金流量

公司主营业务为建筑设计和研发及其延伸业务,目前主要包括建筑设计、造价咨询、工程总承包等业务。万科、华润、保利等地产公司均是公司的客户。

在证监会的反馈意见中,华阳国际被问及上述三项业务对收入影响的情况,被要求说明建筑设计业务收入逐年下降的具体原因,收入结构变化的合理性,对持续盈利能力的影响等。

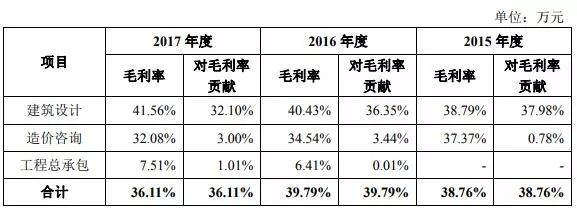

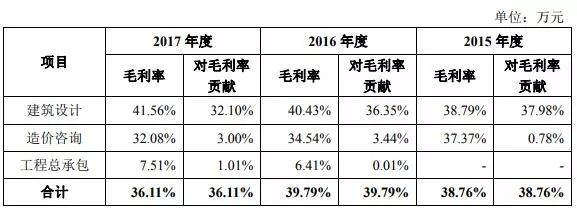

公司年度业绩呈现稳定增长,招股书中显示,2016年、2017年业绩的增长,主要依靠收购造价公司和新开展的工程总承包来推动,这两项业务毛利率较低,而高毛利率的建筑设计主业没有持续增长。

▲三项业务近几年毛利率情况

数据显示,公司的传统主营业务建筑设计对收入的占比逐年下降,由2015年占比98%到2017年的77%,而造价咨询、工程总承包两项业务对收入的占比逐年上升。

▲近几年业务类型对收入占比

今日发审委关注的问题今日的发审委会议上,华阳国际主要被询问了以下问题:

1、发行人以居住建筑产品设计业务为主,报告期内,发行人收入结构发生了一定程度的变化。请发行人代表:(1)说明房地产行业长期调控对公司业务、经营模式及持续盈利能力的影响,公司的应对措施;(2)说明报告期内业务收入结构变化,特别是剔除造价咨询、工程总承包业务,原有常规建筑设计收入下滑的主要原因及影响,是否对持续盈利能力构成重大不利影响;(3)结合目前以规划设计业务为主的态势,分析发行人的竞争优势和核心竞争力。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、发行人报告期非公开业务招标收入金额占比分别为85.03%、75.92%、60.42%和76.48%。请发行人代表说明:(1)上述业务中是否存在应履行公开招投标程序而未履行的情形,如存在请说明相关金额和占比情况,以及应履行而未履行相关程序的原因;(2)未履行招投标程序签订的合同是否有被认定为无效的法律风险,是否存在合同被撤销风险,是否存在法律纠纷或潜在纠纷。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、报告期发行人设计人员人均设计业务收入与同行业可比公司存在差异,发行人毛利率高于行业平均水平。请发行人代表:(1)进一步分析人均设计业务收入与同行业可比公司存在差异的原因以及合理性;(2)结合员工结构和人数变化,说明人均创收和人均薪酬的波动变化趋势是否一致,人数变化和收入波动变化不一致的原因及其合理性;(3)结合同行业可比公司、市场竞争状况、行业地位等说明建筑设计业务毛利率差异的原因及合理性;(4)说明是否存在跨期项目,跨期项目毛利率是否一致,如不一致请说明其原因以及合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、2017年8月17日,发行人通过了《关于会计估计变更的议案》,后又作为会计差错更正。请发行人代表说明:(1)该项会计差错更正的原因与性质,据此对报告期会计报表进行追溯调整的依据及合理性,该等调整是否符合会计准则的相关规定,是否履行了相关的批准程序;(2)现有建筑设计业务收入等会计处理方式是否稳健合理,是否符合行业惯例,是否存在调节利润的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

5、报告期内发行人存在多次股权转让和增资,曾存在股权代持情形。请发行人代表说明:(1)股权代持产生的具体原因,是否已清理完毕,徐华芳所持有的剩余股份是否属于代持情形;(2)储倩出于何种原因转让股权,是否存在其他利益安排;(3)实际控制人最近三年是否发生重大变化,是否对本次发行造成实质性障碍。请保荐代表人说明核查依据、过程并发表明确核查意见。

(文章来源:新三板论坛)

强制加班,类似传销组织的洗脑,这种企业能…

临阵换帅,兵家大忌

数据有问题!

这他妈的是啥东西,胡咧咧

密码保护