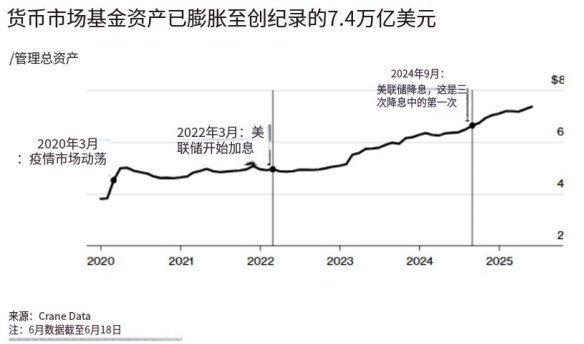

资金涌入美国货币市场基金的势头几乎没有放缓的迹象,该行业资产规模已创下 7.4 万亿美元的纪录。

根据 Crane Data LLC 的数据,今年以来投资者已向这些基金注入超过 3200 亿美元资金,使其成为美联储当前货币政策的最大受益者之一。这让华尔街一些人士感到意外,他们在进入 2025 年时曾预计美联储官员会降息,进而削弱该行业提供的诱人回报。

联合赫尔墨斯(Federated Hermes)全球流动性市场首席投资官黛博拉・坎宁安(Deborah Cunningham)表示:“7 万亿美元的规模在 2025 年很容易达到 7.5 万亿美元。5% 以上的利率曾是理想状态,4% 以上的利率仍然非常不错 —— 如果利率降至接近 4% 的水平,那也是相当可接受的。”

美国银行的数据显示,政府型货币市场基金的七日年化简单收益率平均为 3.95%,优质型基金为 4.03%,两者相差 8 个基点。这一引人注目的背景下,约 600 名参与者齐聚波士顿,参加周一开幕的 Crane 年度货币基金研讨会。

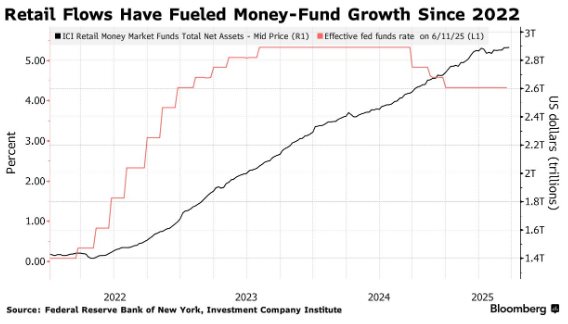

近年来,货币市场基金的资金规模不断膨胀,尤其是 2020 年初因其避险吸引力备受青睐,而随着美联储加息周期推高收益率,资金再次涌入。尽管美联储去年转向降息,但这类基金的资产规模仍持续增长,原因在于与银行相比,它们通常更慢将降息影响传导至收益率上。

家庭一直是资金流入的关键推动力量。投资公司协会(ICI)的数据显示,自 2022 年 3 月美联储开始加息以来,美国货币市场基金的管理总资产已大幅增加约 2.5 万亿美元,其中零售投资者约占 60%。值得注意的是,ICI 的数据不包括公司自身的内部货币市场基金,而 Crane Data 则会追踪整个货币市场行业的情况。

坎宁安表示,尽管该行业看到一些投资者开始接受另类投资,比如固定收益或股票领域的超短期基金,但资金仍在持续流入。不过,总体而言,这与华尔街一些人士此前预测的货币市场基金资金大规模外流的情况相去甚远。

Allspring Global Investments 高级基金经理迈克尔・伯德(Michael Bird)表示:“资产规模保持稳定并有所增长并不令人意外。即使美联储今年加快降息步伐,利率仍将处于相对较高的水平。”

美联储上周公布了今年两次降息 25 个基点的预测,与市场定价一致。尽管中东冲突可能推高油价并导致通胀反弹的风险仍存在不确定性,但交易员们认为 9 月降息 25 个基点的可能性很大,到 10 月几乎板上钉钉。

在这样的利率背景下,货币市场基金正试图尽可能延长其持有的加权平均期限(WAM),以获取更高的收益率。

基金经理们还调整了持仓,以应对债务上限危机的影响。尽管华尔街策略师普遍预计政府将在 7 月底或 8 月初的和解进程中提高债务上限,但一些基金已将更多现金投入回购协议(以国债或机构债务为抵押的贷款)作为替代选择。

伯德指出:“人们预计,当债务上限问题得到解决后,短期国库券的发行量将大幅增加,这有助于提高收益率。不确定性正在为我们的产品带来利好。”