美国证券交易委员会(SEC)可能会出台有利于交易型开放式指数基金(ETF)行业的监管政策调整,这预计会动摇华尔街经纪商的商业模式,涉及高达数十亿美元的收入风险。

据瑟路利联合公司(Cerulli Associates)周四发布的一份报告显示,大型经纪公司和经纪交易商可能会面临每年损失 150 亿至 300 亿美元费用的风险,这些费用是他们目前从向客户提供的共同基金中收取的。

如果美国证券交易委员会允许共同基金经理为其管理的基金增设交易型开放式指数基金份额类别,那么这些损失就有可能发生。此前,由于领航投资管理集团(Vanguard Group)持有相关专利,共同基金经理无法做出这样的改变,但该专利最近已经到期,并且美国证券交易委员会已暗示,可能会批准竞争对手的一些未决申请。基金经理们一直都在寻求大规模采用这种混合结构。

向客户提供共同基金的金融公司会向提供这些基金的资产管理公司收取所谓的 “货架空间费”,以换取销售和运营支持。然而,交易型开放式指数基金(ETF)通常不会产生这类费用。如果双类别基金获得美国证券交易委员会(SEC)的批准,瑟路利公司预计,包括大型经纪公司、独立经纪交易商和地区性公司在内的众多行业参与者的相关费用可能会减少。

该分析假定,所有尚未纳入税收优惠退休账户或机构份额类别的现有共同基金都将转换为交易型开放式指数基金份额类别。研究人员强调,这一转变 “需要数年时间才能实现”,而且可能不会成为现实,但他们补充称,“值得注意的是,这一发展给经纪交易商带来了巨大的经济挑战” 。

瑟路利公司的作者之一克里斯・斯旺西在接受采访时表示:“考虑到我们在审批流程中所处的阶段,以及资产管理公司在选择将哪些基金增设交易型开放式指数基金份额类别方面的进展,我认为目前就估计转换的规模还为时过早。我们只是想说,对于这些中介平台而言,存在风险的就是这一总体收入。”

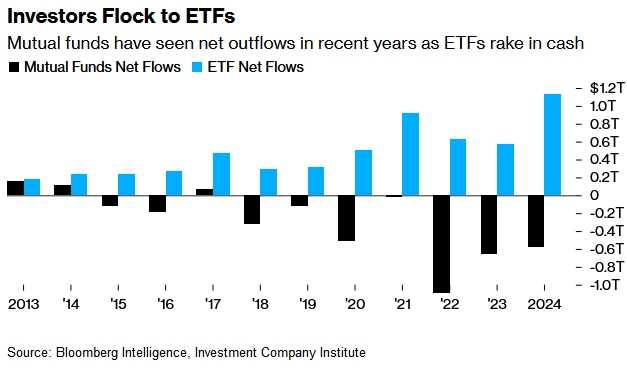

随着投资者不断将资金从共同基金转移到低成本的指数追踪型交易型开放式指数基金,交易平台已经不得不调整其商业模式。富达公司一直在推动交易型开放式指数基金发行商,要求从发行商从富达客户那里获得的收入中分得一杯羹。

瑟路利公司的研究人员提出,经纪交易商为抵御基金格局变化带来的潜在冲击,一种可行方式是与交易型开放式指数基金(ETF)发行商达成类似的收益共享协议。

该报告的另一位作者、瑟路利公司的达尼埃尔・夏皮罗表示:“这里涉及大量的收益风险,但财富管理机构也有可能找到办法,将危机转化为机遇,而且很可能会促使更多不同种类的 ETF 产品提出更高的收益分成要求。”

二十年前,领航投资管理集团(Vanguard Group)创建了双份额类别设计并申请了专利,该设计将 ETF 的税收优势应用到了共同基金上。这帮助领航投资为其客户节省了数十亿美元的税款。自 2023 年该专利到期以来,资产管理公司一直在争取美国证券交易委员会(SEC)的许可,以便复制这一模式。贝莱德集团、富达公司和维度基金顾问公司等众多公司都提交了相关申请。

我国欠这92.6万亿元人民币若是按年息百…

强制加班,类似传销组织的洗脑,这种企业能…

临阵换帅,兵家大忌

数据有问题!

这他妈的是啥东西,胡咧咧